DURC fiscale: il certificato di regolarità fiscale

Via al DURC fiscale: le imprese potranno verificare che le imprese appaltatrici soddisfino i requisiti previsti dal collegato fiscale alla Manovra di Bilancio

Lo schema del DURC fiscale approvato: le imprese che commissionano appalti, potranno verificare che le imprese appaltatrici siano in regola con i requisiti previsti dal collegato fiscale alla Legge di Bilancio relativamente alla ritenute per gli appalti che superano la soglia del 200mila euro. Meglio noto come certificato di regolarità fiscale, riguarda soprattutto di quegli appalti concernenti commesse ad alto impiego di manodopera. Parliamo di quegli appalti c.d. labour intensive.

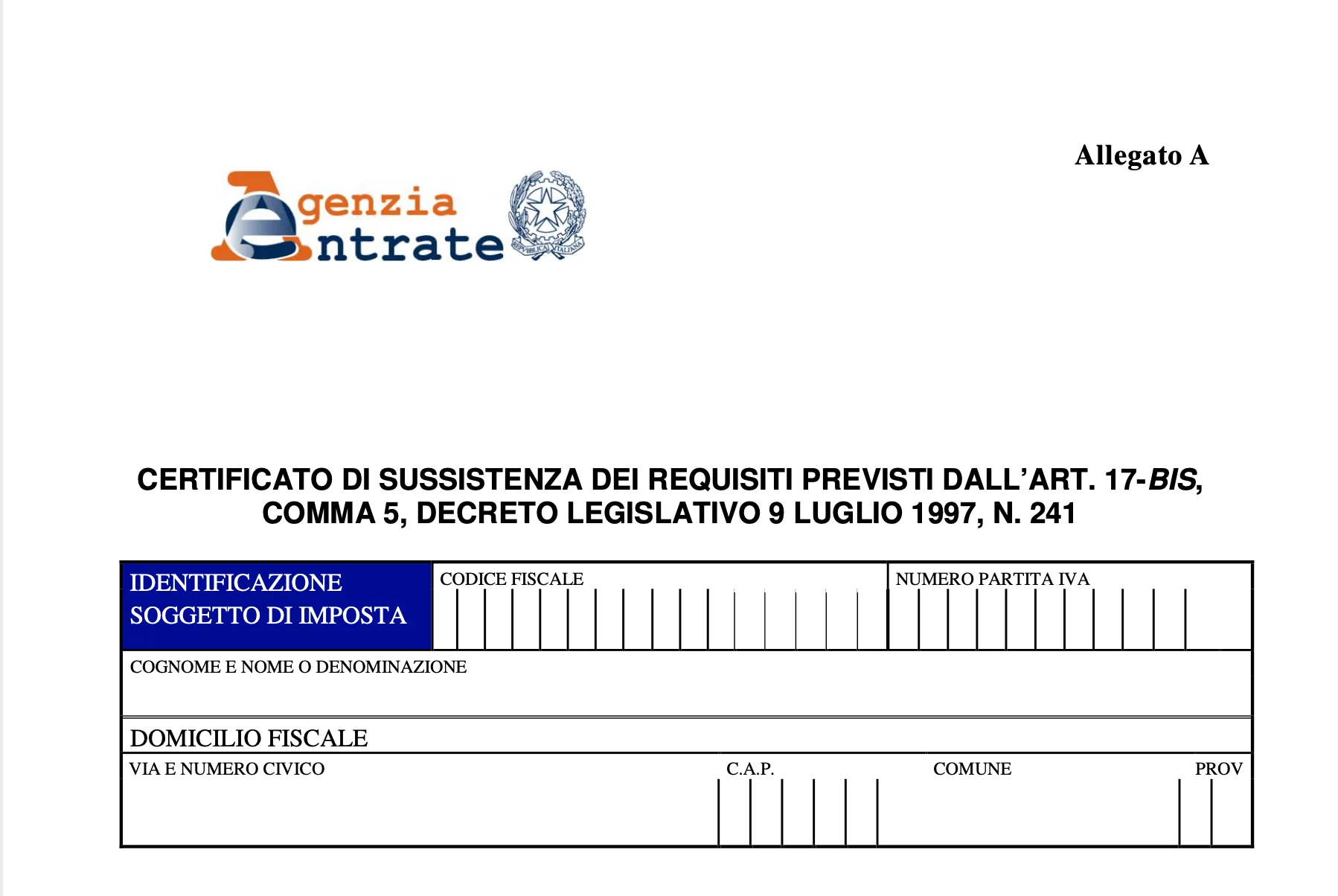

L’approvazione del modello di certificato fiscale è arrivata con il provvedimento del 6 febbraio 2020 dall’Agenzia delle Entrate. Approvato il modello A grazie al quale potranno essere verificati i requisiti previsti dall’allegato B per la regolarità fiscale delle imprese appaltatrici. Il DURC, chiamato anche DURF o semplicemente certificato fiscale, potrà essere richiesto decorsi 3 giorni dalla fine di ogni mese e avrà una validità di 4 mesi dalla data del rilascio (per il quale non è previsto il pagamento né di contributi né di tributi).

Nel caso in cui le imprese dovessero verificare che nell’elaborazione del DURC non siano stati considerati potranno provvedere alla relativa segnalazione. In questo caso gli uffici dell’Agenzia delle Entrate competenti, provvederanno alla verifica e, quindi, all’aggiornamento delle informazioni anche dopo aver consultato gli agenti per la riscossione.

Il certificato, stante a quanto riportato in calce, non può essere prodotto agli organi della PA o ai gestori di pubblici servizi (la disposizione discende da quanto previsto dall’art. 40 del DPR n. 445/2000 così come modificato dall’art. 15 comma 1 della Legge nr. 183/2011).

DURC, le condizioni per essere esentati

Possono comunque essere esentate dal DURC fiscale le imprese per le quali siano soddisfatte le seguenti condizioni:

- Imprese in attività da almeno tre anni;

- Imprese in regola con gli obblighi dichiarativi;

- Imprese che, nei periodi d’imposta cui sono riferite le dichiarazioni abbiano effettuato versamenti in conto fiscale pari almeno al 10% dei ricavi;

- Imprese che non abbiano iscrizioni a ruolo né avvisi di accertamento esecutivi né eventuali avvisi di addebito per i quali i relativi carichi siano stati affidati all’agente per la riscossione (avvisi comunque riferibili a imposta sui redditi, IRAP, ritenute o contributi per importi superiori a 50mila euro).